小编转载了一篇关于行业报告的文章,希望对大家有所帮助~

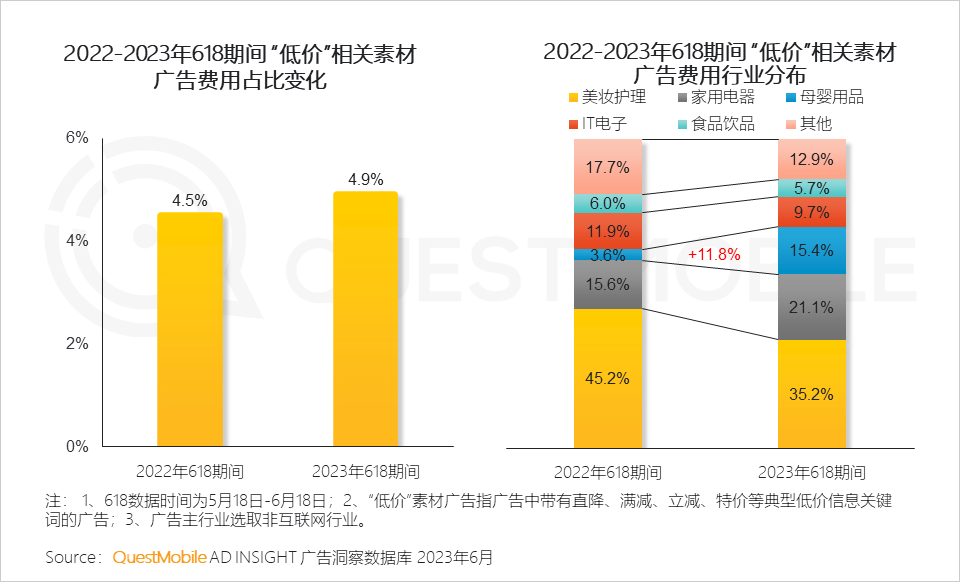

QuestMobile数据显示,线上零售渠道价值依旧,移动购物行业网民渗透率在2022年11月达到90%,仅次于移动社交行业,2023年618期间,用户更是在多渠道入口间流转,移动社交和短视频成为主要用户来源,微信、QQ、微博、小红书分别达到82.2%、6.7%、4.6%、2.9%,抖音、快手、抖音极速版、快手极速版分别达到51.3%、21.1%、14%、10.8%,渠道效率更受品牌关注。这当中,综合电商平台和内容电商平台差异化打法已经成型。其中,综合电商继续深耕用户价值防止分流,618营销周期依旧从5月下旬持续到6.18当天,整体日活最高达到6.74亿,用户日人均使用次数同比减少,但是日人均使用时长同比增加,这显示出,综合电商平台的用户深耕策略见效,尤其是淘宝、京东,618期间日活用户规模同比最高增加了11.5%、14.4%。相比综合电商平台,内容平台仍处于用户争夺阶段,典型的如抖音、快手,整体日活用户基本稳定,为了吸引用户进入直播间,持续进行线下营销活动,快手、抖音5月18日到6月3日新增用户总数分别为4679万、2574万。不过,尽管,综合电商和内容平台围绕用户争夺依旧激烈。从营销节点上看,两边明显错开,综合电商侧重全域(公域和私域打通)互通,吸引更多用户入场,内容平台则侧重内容分发、促进转化。过程中,“降本增效”成了吸引商家的口头禅,精准投放、品牌会员运营、各平台用户流转和截流、比价互打……由此,各平台和品牌商上演了一出出“合纵连横”的大戏:淘宝和拼多多重合用户规模1.6亿,淘宝和京东重合用户规模1.27亿,京东和拼多多重合用户0.65亿;抖音快手重合用户0.82亿,抖音小红书重合用户0.48亿,快手小红书重合用户897万……1.1 2023年上半年社会消费品零售总额持续增长,线上消费增长更为突出1.2 超过80%的移动网民均有线上购物习惯,移动购物渠道保持价值根据QuestMobile中国移动互联网数据库显示,2022年6月移动购物行业活跃渗透率为85.1%,到2022年11月达到90.0%,仅次于移动社交行业。1.3 同时,电商平台多入口布局,增加用户购物便利性1.4 618期间,用户在多渠道入口间流转,渠道效率更受品牌关注2、综合电商平台深耕用户价值,内容电商平台抢夺用户2.1 618期间移动购物行业被部分分流,但在大促节点流量更为集中2.2 用户使用次数减少,但使用时长增加,电商平台“深耕”策略效果显现2.3 重要节点用户“提前”参与度增加,大促消费节奏习惯已养成2.4 从具体平台看,头部综合电商平台618期间用户参与度同比保持增长,营销节奏与往年同频1、平台营销策略以“让利模式”吸引用户参与,曝光节奏稳定持续输出1.1 各平台营销节点错位开启,整体营销周期与去年保持一致1.2 综合电商平台侧重全域引流,互动玩法串联公私域场景;直播平台侧重域内内容分发,借助S级直播间销售依旧是主要策略1.3 从商家侧给予营销及流量补贴,匹配站内投放资源,注重中小卖家的专属扶持政策1.4 618相关主题的内容营销成为触达用户的有效补充1.5 大促期间的渠道联合广告投放继续成为促进转化的重要营销手段2、用户偏好使用多个渠道,平台引流的重点落到最终转化环节2.1 618期间,用户已习惯跨平台比较后下单,且反复比较挑选性价比最高的货品2.2 对于平台来说,增加用户使用次数和时长的重要性已经超过了对独占用户的争夺2.3 从结果看,2023年618大促依然继续拉动用户消费3.1 618大促期间,电商平台增量保持稳定,抖音和快手平台同期通过线下多种营销动作获取新用户1、2023年618期间,品牌继续强化“低价”营销策略1.1 广告投放更偏向大流量曝光,并根据大促营销重点调整投放策略1.2 整体低价策略应用范围增加,不同行业策略重点调整

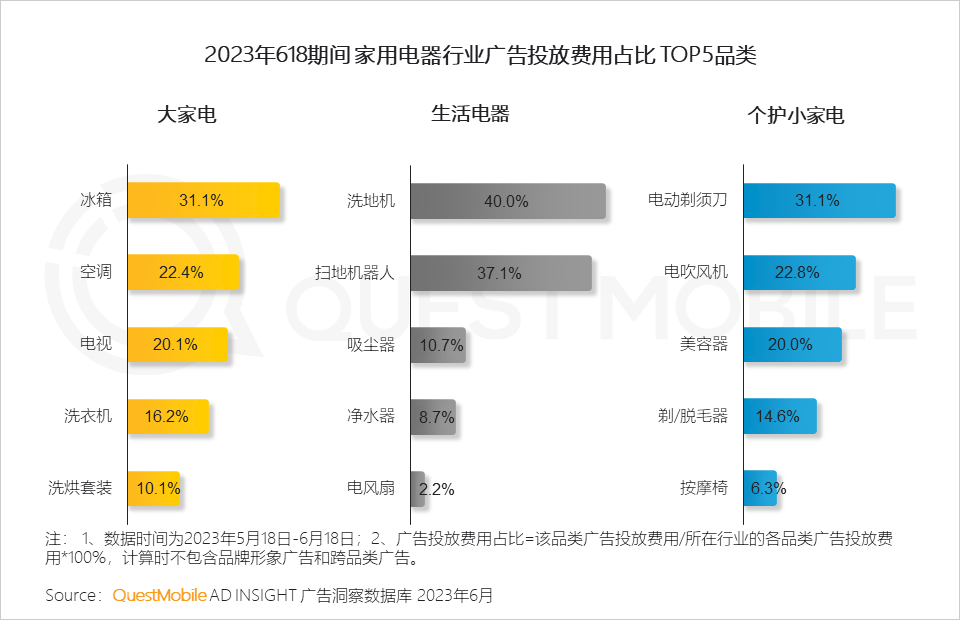

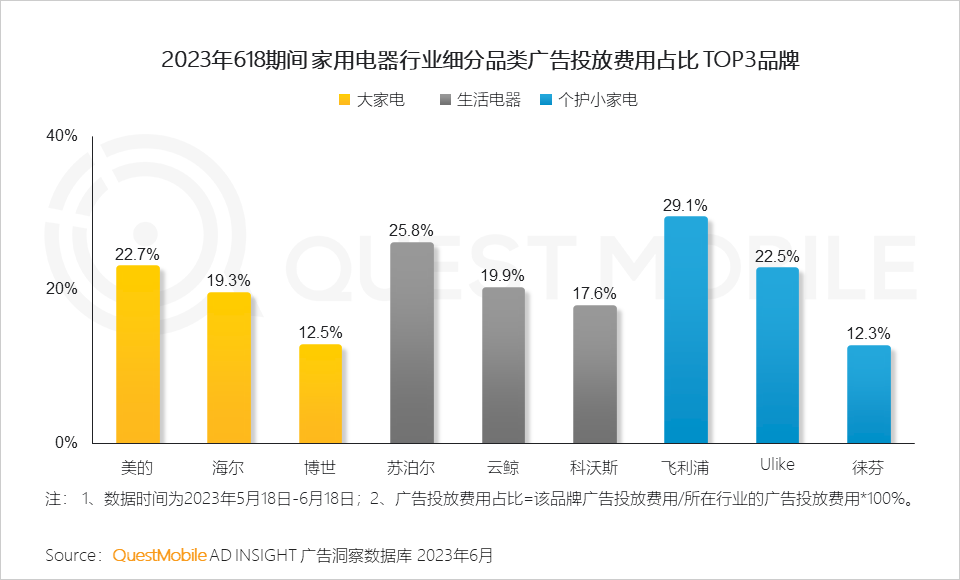

2、互联网广告投放依然是大促营销常规操作,围绕大促关键节点释放曝光2.1 从营销节奏看,品牌更关注第一波销售期前的营销预热2.2 品牌引流媒介与购物平台用户来源渠道一致,相对更重视在短视频平台的曝光2.3 从品类看,面部护肤、香水彩妆等都是品牌大促重点营销的爆品,厨房家电、个护家电品类投放同比高增长2.4 从重点参与大促的典型行业看,食品饮品关注每个节点的曝光,家电和美妆相对营销更前置2.5 以美妆行业为例,面部护肤与香水彩妆品类占据主要投放资源,投放力度持续增长2.6 从细分品类上看,面部护肤是大促期间的营销核心品类,其中精华是最主要投放产品,男士护肤品类中则主打产品套装2.7 具体从投放爆品上看,雅诗兰黛和海蓝之谜皆以精华为主,品类之间单品投放竞争激烈2.8 以家用电器行业为例,典型应季品类和新品类是品牌营销重点

传统品牌保持对大家电的营销优势,新品牌则主导新品类的营销。

2.10 大促广告投放社交媒介实现快速曝光,同时配合电商大促节奏集中投放,加快转化周期

本文转载自MR.QM

返回顶部

返回顶部