小编转载了一篇关于预制菜疫情的反复,捻灭了很多行业的希望,但也让一些新的赛道看到了破局机遇。被疫情封控、社区团购催熟的预制菜,绝对算是后者之一。

小编转载了一篇关于预制菜疫情的反复,捻灭了很多行业的希望,但也让一些新的赛道看到了破局机遇。被疫情封控、社区团购催熟的预制菜,绝对算是后者之一。

预制菜,最初是食材工厂面向餐饮企业提供的标准化B端产品,那些出单快的餐饮及外卖往往就是由预制菜加热而来。

不过,直接TOC的预制菜要难做得多:新一代的消费者厨艺在衰退,口味却变得更挑剔,想要把美味但工序多的中式菜肴标准化,还是一个很大的难题。

挥之不去的疫情,正在改变很多围观者的看法。4月16日,由农业农村部农贸促等多个权威机构牵头的中国预制菜产业联盟宣告成立。现在,预制菜的赛道越来越拥挤:味知香、安井、盒马、美团、海底捞、西北、恒顺醋业、海天味业……都试图分一杯羹。

可见,预制菜赛道玩家大致有这么几类:一类是如未知香等原本就供应B端的专业派走到了前台做C端生意,一类是如盒马等直接聚焦C端,用快手菜征服市场的新零售派,最后一类是如海底捞等由自有餐饮门店衍生出品牌副线的餐饮派。

充分的市场竞争会加速产品的迭代,而消费端在疫情催化下已逐渐培养起囤预制菜、居家饮食的习惯。长期来看,宅家文化、懒于做饭、单身经济都是大的消费背景,属于预制菜的时代正在加速到来。

近期,东亚前海证券发布了《预制菜系列三:疫情反复之际,预制菜渗透率加速提升》,报告对预制菜的发展趋势做出研判:疫情扰动使得预制菜供需两端条件成熟,市场渗透率正加速提升。

从供给端来看,外卖、餐饮、团餐都要求预制菜快速发展。

首先,外卖行业在疫情之下实现了逆势成长,外卖行业要求较快的出餐速度,也符合未来快节奏的生活方式,对B端预制菜的需求也会相应增强。

如2020年疫情爆发后外卖相关企业梳理同比增速达580%,2021这一指标为219.44%。同时,2021年H1,国内外卖市场用户规模达4.69亿,较2020年12月增长4976万人。

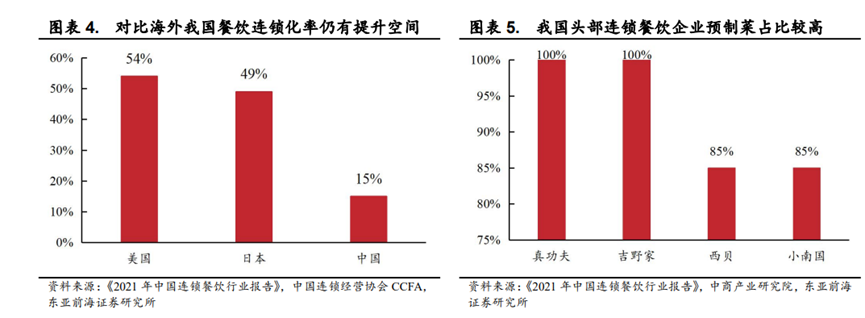

其次,对于餐饮行业来说,中式菜肴的标准化、中式餐饮的连锁化都需要发展预制菜。中式菜肴的标准化能够显著地降本增效:《2021年中国连锁餐饮行业报告》显示,使用预制菜的人力成本较不适用的餐厅降低45%,且前者净利率为27%,高于后者的20%。而中式餐饮的连锁化,则同样要求建立中央厨房机制,以标准化的菜品实现快速复制,如真功夫、吉野家的预制菜比例已达100%。

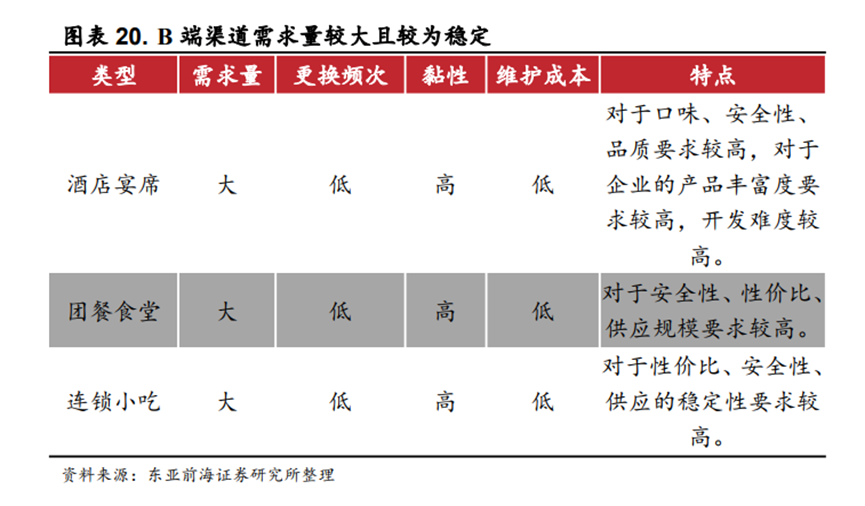

最后,团餐也是预制菜的主要应用场景。团餐,顾名思义,需要应对短时间内集中爆发的团体性餐饮需求,学校、民营企业、事业单位都是团餐的去处。艾媒咨询显示,2020年国内团餐市场规模达1.53万亿元,预计2023年达2.25万亿元。

总体来看,既要满足出餐速度、又有规模市场时,预制菜都能很好地派上用场。

从消费端来看,报告着重提到两点:一个是预制菜的消费人群,一个是新零售等触达渠道正在快速发展。

消费人群方面,预制菜的目标客群还是以一二线城市有一定消费能力、较为年轻的白领为主,这些人生活节奏快,往往有囤货需求,究其本质是独身经济的显现——做饭变得不经济,加热预制菜是相当便捷的做法。艾媒咨询显示,2021年C端用户中,45.7%位于一线,19.8%位于二线,22-40岁用户占比达81.3%。

在销售渠道上,预制菜无论是价格定位、还是对消费场景,都要更为贴合新零售平台:2022年商务部数据显示,2022年,淘宝预制菜销量同比增长100%,盒马预制菜同比增长345%,叮咚买菜预制菜同比增长400%。

目前,新零售派对预制菜赛道布局如下:每日优鲜上线“巨下饭”,叮咚买菜推出“朝气鲜食”,盒马成立“盒马工坊”打造预制菜。

报告指出,产品、渠道、供应链是预制菜玩家的三大能力要素。这是因为,中式餐饮文化中不同地域口味相差极大,标品目前集中于非常有限的菜品上(如万年不变的酸菜鱼),所以这带来的问题就是,究竟是发力地方菜,还是以大众口味的公约数破局?

在产品维度,报告指出,借鉴日本预制菜发展路径、图景,先打爆款单品仍然是预制菜企业的不二之选——既然标品难做,那么盯住单品不断研发迭代出爆品,既能提高品牌声量,也能实现规模化效应。日冷集团为例,牛肉饼、炸鸡块、炒饭是其长盛不衰的三大单品。

在渠道维度,由于TOB预制菜市场成熟是明摆的事实,那么由B到C是更为稳健的路径:即在B端强调规模化效应,在市场做大的过程中夯实企业产品力,而在C端更多强调做品牌,增强消费者对预制菜的心智理解,从而可以精选sku,打造一两款颜值高、口感好、具有社交货币属性的预制菜单品。

在供应链维度,报告指出其实发展预制菜的上下游的能力都很重要,上游即对食材成本的控制,无论是和具有规模效应的生产基地集采合作,还是搭建冷冻库,这都是企业的护城河;下游是要求尽可能多的仓储点和配送中心,以保证服务体验。

总体来看,原本TOB的专业派,新零售派,餐饮派在这场较量中确实是各有优势,也存在各自的问题,较量的看点在于:

1. 原本TOB的专业派能否招兵买马,快速搭建起懂C端的组织。迈过小红书种草、抖音直播的快速增长红利期,现在的流量已经非常分散,要想洞察好消费者需求,专业派转换思维是难点,一人食与社交场景的预制菜相去甚远。

2. 新零售派在渠道方面已经渐有护城河优势,TOC预制菜的极大增量就是来自新零售渠道,因此新零售是和TOC预制菜有着天然的心智绑定。

不确定性在于此派推进自有预制菜品牌的进度情况,以及如何将能力延伸至上游,何时形成规模效应的食材集采。

3. 餐饮派的优势在于,发展预制菜能最大程度地利用原有业务的优势——餐饮本身是直接面对消费者,频繁打交道会更懂市场胃口,这是产品层面的优势;以及可利用餐饮门店本身的服务半径快速形成预制菜的服务圈,这是在产业下游方面的优势。

但目前餐饮派最大的问题反而是出现在自己身上——疫情反复,餐饮行业本身萎靡不振,短期内发展预制菜很难改善业务表现,还有可能进一步分散资源,更加负重前行。

如此来看,专业派和新零售派在这场较量中其实是相对更有优势的。

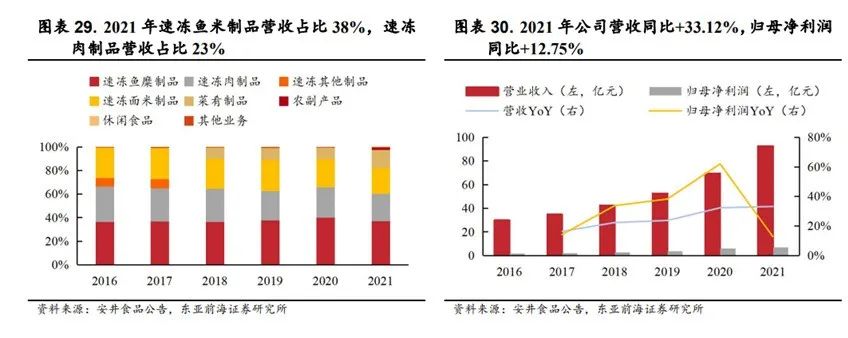

以专业派为例,安井食品是其中的佼佼者。安井食品较早投身速冻火锅、速冻面米制品、速冻菜肴制品等速冻食品的研发、生产、销售,目前已形成以华东为大本营、辐射全国的营销网络,其2016-2021年营收及净利增速均超25%。

在发展预制菜的策略上,安井食品也是BC兼顾,在TOB业务上持续开拓全国范围的经销商,并推出“冻品先生”更好整合上游的中小食材厂家,规模效应持续扩大;在TOC业务上,能够持续研发,并打造出水煮牛肉、糖醋里脊、咖喱鸡肉、翡翠虾仁、宫保鸡丁等C端新品。安井食品在预制菜赛道的龙头地位已基本确立。

在新零售派中,盒马生鲜又是其中代表。在线下门店的打造上,盒马发展出了“生鲜+堂食”的经典业态,其主要客群就是一二线城市25-45岁的城市白领阶层,这和预制菜的客群重合度较大,盒马能够通过自身生鲜的销量变化去捕捉市场动态。

例如,在产品研发上,盒马就是抓取餐饮头部单品,结合流行趋势做复刻和创新,目前做到了预制菜sku为200个,应季的为100个,其中80%以上的产品自研,最短研发周期为4周,几乎能完全覆盖用户的用餐需求。

而盒马也在快速将能力圈延伸至行业上下游:在上游,盒马目前在18个城市有预制菜的配套工厂,2022年还在成都、武汉投产中央厨房;在下游,盒马的仓配体系已宣传30分钟送达。

在对市场潜力进行预判时,对标是一个可供参考的方法。国内预制菜市场常常与日本预制菜市场进行对标:2021年日本预制菜渗透率超60%,国内仅有10%-15%;日本预制菜已走过50年历时,细化为即配、即烹、即热、即食四大类别,而国内的预制菜还集中在糖醋里脊、水煮牛肉、咖喱鸡肉等有限品类,且菜品口感经常被食客挑剔。

但未来5-10年国内TOC预制菜的主要增量仍然是来自一二线城市,而更远的视角则面临更多的变量:年轻人变少,人口老龄化,社会负担加重,这意味着从渗透率看成长空间存在刻舟求剑的嫌疑。

那么,当下节点发展预制菜的最大变量在于什么?

对于当下一二线城市的餐饮及外卖市场而言,整体供给是过剩的,消费者有很多的选择,发展预制菜实际上是一场卡位战,即从价格带和市场定位来看,能否在外卖和在外就餐中找到方便和风味的平衡点。

也因此,预制菜的下一个突破口,一定是产品层面的:既比外卖好吃,也没有太贵,还能在冰柜囤起来,消费者如何能抵抗呢?

文章转载自社区营销研究院

返回顶部

返回顶部